Liebe Mandanten, Geschäftspartner und Interessenten,

jeder sechste Mittelständler, mehr als 500.000 Betriebe, planen eine Übergabe oder den Verkauf ihres Unternehmens an einen Nachfolger. Da der Nachwuchs oft fehlt oder andere Interessen hat, ist der Verkauf eine wichtige Alternative. Um dabei Fehler zu vermeiden, ist es wichtig, Fachleute mit Erfahrung frühzeitig hinzuzuziehen.

Unsere erste Veranstaltung im MüllerForum im neuen Jahr widmet sich am 22. Januar in Herford daher dem Thema Unternehmensverkauf als Baustein der Unternehmensnachfolge - was beim Unternehmensverkauf wichtig ist. Wir haben dafür erfahrene Experten aus der Praxis als Referenten gewinnen können.

Einen Vorgeschmack darauf, welche bösen Überraschungen in Pensionsrückstellungen bei der Unternehmensbewertung stecken können und wie Sie Risiken beim Verkauf mit einer gut geplanten Due Diligence minimieren können, lesen Sie hier.

Wir wünschen Ihnen ein gesundes und erfolgreiches Jahr 2019.

Herzlichst

Ihr Carsten Müller

Due Diligence: Risiken minimieren bei Unternehmenskauf oder –nachfolge

Von Carsten Müller

Geschäftsführer

Johannes Müller Wirtschaftsberatung (BDU)

Diplom-Bankbetriebswirt

Wenn Sie bei einem Unternehmenskauf keine Risiken eingehen oder diese zumindest reduzieren möchten, sollten Sie sich nicht mit Kompromissen zufrieden geben. Ob verzwickte Kundenbeziehungen, unattraktive Lieferverträge, hohe Abfindungssummen, hohe Vakanzen oder zum Beispiel Steuernachforderungen - Risiken und Stolperfallen gibt es viele. Daher ist vor dem Kauf eines Unternehmens eine mit gebotener Sorgfalt durchgeführte Risikoprüfung unabdingbar. Diese Risikoprüfung wird als Due Diligence bezeichnet. Und diese ist für den Unternehmenskauf sowie auch für die Unternehmensnachfolge von höchster Wichtigkeit.

Risiken und möglichen Hürden gezielt vorbeugen

Um eine sorgfältige Due Diligence zu garantieren, benötigen Sie als Käufer oder auch hinsichtlich der Nachfolgeregelung absolut verlässliche Daten und Informationen. Holen Sie sich Kompetenz an Bord. Spezialisierte Unternehmen, wie die der Johannes Müller Wirtschaftsberatung, arbeiten verstärkt innerhalb dieser Kompetenzfelder. In Deutschland ist die Due Diligence allerdings keine Pflicht, sondern nur eine Wahl. Die Vorteile einer solchen Risikoanalyse liegen dabei auf der Hand. Denn durch umfassende Analysen der finanziellen, rechtlichen und organisatorischen Lage sowie der Marktsituation und des Wettbewerbsumfelds können Sie Risiken gezielt vorbeugen. So gerät ein Unternehmenskauf oder die Übernahme durch einen Nachfolger nicht im Nachhinein zum echten Fiasko.

So funktioniert die Due Diligence in der Praxis

In der Praxis lässt sich eine umfassende Due Diligence im Hinblick auf die Vorgehensweise in insgesamt drei Stufen bzw. Phasen einteilen.

Stufe I:

Zu Beginn der Due Diligence sollte immer das Geschäftsmodell des Unternehmens durch den potenziellen Erwerber sorgfältig analysiert und bewertet werden.

Stufe II:

Anschließend folgt die so bezeichnete Commercial Due Diligence (CDD). Im Grunde genommen fungiert die CDD im jeweiligen Transaktionsumfeld als echte Königsdisziplin. Im Fokus steht dabei die umfassende Prüfung des entsprechenden Zielunternehmens. Die Prüfung erfolgt dabei stets aus Kunden-, Wettbewerbs- und Marktsicht im Vorfeld eines avisierten Unternehmenskaufs. Die ausführliche Analyse der Geschäftstätigkeiten sowie das Kundenverhalten und das Marktumfeld dienen hierbei als Prüfungsbasis.

Sorgfältig beleuchtet wird zudem auch die Positionierung der Firma im heutigen und im zukünftigen Geschäfts- sowie Wettbewerbsumfeld. Dabei stellt die Commercial Due Diligence aktuell die einzige Analysedisziplin dar, durch die Aussagen zur Zukunftsfähigkeit eines Unternehmens getroffen werden können. Und genau darum geht es letztendlich auch. Schließlich wird ein Unternehmen in der Regel deshalb gekauft, weil sich der Erwerber eine positive Entwicklung für die Zukunft verspricht. Als integrale Bestandteile des Instrumentariums nutzen unsere CCD-Spezialisten vorzugsweise die Stärken- und Schwächenanalyse sowie die Chancen- und Risikoanalyse respektive die SWOT-Analyse.

Stufe III:

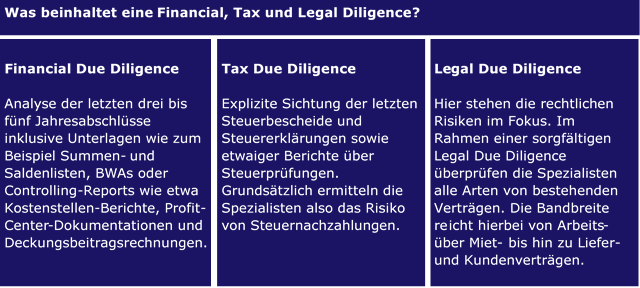

Innerhalb dieser Phase verschafft sich ein Käufer einen noch detaillierteren Einblick in das Unternehmen. Gewährleistet wird dies durch die Financial, Tax und Legal Due Diligence (Kasten rechts). Als erfahrene Wirtschaftsberatung nutzen wir zudem zahlreiche weitere Prüfungsverfahren. Hierbei handelt es sich beispielsweise um die Operational und Strategic Due Diligence, um die Environmental und Intellectual Property Due Diligence oder etwa die HR sowie IT Due Diligence. Dafür kommen je nach Bedarf und Anforderungsprofil beispielsweise unsere angeschlossenen Rechts- und Steuerspezialisten zum Einsatz.

Zeitfaktor: Eine Due Diligence kann wenige Tage oder auch mehrere Wochen in Anspruch nehmen

Durch digitale Datenräume sind die einzelnen Prozesse bei der Durch-führung der Due Diligence weitaus einfacher und effizienter geworden. Alle benötigten Informationen können online gesammelt, bedarfsgerecht bearbeitet und mit anderen Zugriffsberechtigten geteilt werden. Je nach Unternehmensgröße und -komplexität kann eine sorgfältige Risikoprüfung einen Zeitraum von wenigen Tagen bis zu mehreren Wochen in Anspruch nehmen. Wichtig ist zudem, dass die Vorgehensweise bei einer sorgfältigen Due Diligence in der Form erfolgt, dass der laufende Geschäftsbetrieb des geprüften Unternehmens nicht beeinträchtigt wird.

"Die Beschaffung von Daten über ein Unternehmen, das Sie kaufen möchten, sollte immer die erste Absicht sein. Die Due Diligence ermöglicht die Prüfung rechtlicher Angaben, der Finanzkraft oder des Entwicklungspotenzials. Die Due Diligence ist bei der Risikoeinschätzung ein unverzichtbares Instrument."

Carsten Müller, Geschäftsführer Johannes Müller Wirtschaftsberatung (BDU)

Pensionsrückstellungen - erfolgskritischer Faktor bei Unternehmensverkäufen

Von Johannes Müller

Geschäftsführer

Johannes Müller Wirtschaftsberatung (BDU)

Sparkassenbetriebswirt

Unternehmensverkäufe und Unternehmensnachfolgen sind generell ein kritisches Thema. Wichtig ist dabei, dass Risiken bereits im Vorfeld der Transaktion bzw. der Übernahme identifiziert werden. Auch der Umgang mit Pensionsrückstellungen in diesem Zusammenhang ist ein äußerst sensibler und erfolgs-kritischer Faktor. Ich empfehle diesbezüglich, entsprechende Pensionsrückstellungen vor einem Verkauf immer aus dem jeweiligen Unternehmen herauszulösen. Verbleiben die Pensionsrückstellungen dagegen im Portfolio eines Unternehmens, kann dies sogar den Unternehmensverkauf bzw. -kauf stark gefährden.

Im Wesentlichen rücken dabei vor allem zwei Fragen in den Fokus: 1. Wie beurteilen Käufer und Finanz- bzw. Steuerbehörden vorhandene Pensionsrückstellungen? 2. Wie werden Pensionsrückstellungen erfolgreich aus einem Unternehmen herausgelöst?

So beurteilt ein Käufer oder Kaufinteressent Pensionsrückstellungen

Fakt ist, Kaufinteressenten tragen ein erhebliches Risiko, wenn im Unternehmen Pensionsverpflichtungen bestehen. Erschwerend kommt hinzu, dass diese Risiken in der Regel nicht leicht aufzudecken sind. Denn die jeweiligen Risiken lassen sich nur sehr schwer in Zahlen ausdrücken. Schließlich geht es hier um ungewisse Verbindlichkeiten, die mit vielen Unwägbarkeiten und Eventualitäten verbunden sind und dabei nicht die tatsächlichen Verpflichtungen für eine Firma abbilden.

Die Geschäftsführung weiß nämlich überhaupt nicht, wann entsprechende Versorgungsleistungen fällig werden. So kann theoretisch bereits in einer Woche eine Berufsunfähigkeitsrente oder zum Beispiel eine Witwenrente fällig werden. Genauso gut ist es aber möglich, dass Versorgungsleistungen dieser Art erst in einigen Jahren erfolgen werden. Ein weiteres Problem: Aufgrund der medizinischen Entwicklung und der damit einhergehenden höheren Lebenserwartung ist auch die Zeitspanne der Erbringung von entsprechenden Zahlungen nicht eingrenzbar.

Bei bestehenden Pensionsrückstellungen drohen unerwartete Steuerzahlungen

Bestehende Pensionsrückstellungen werden in der Praxis nach Renten-beginn sukzessive gewinnerhöhend aufgelöst. Diese Vorgehensweise geht einher mit steuerlichen Belastungen. Dies wird als Bilanzsprung bezeichnet. Verstirbt der Versorgungsberechtigte dann, steht plötzlich ein außerordentlicher Ertrag in der Unternehmensbilanz, der oftmals nicht unerhebliche Steuerzahlungen nach sich zieht. Aufgrund solcher Szenarien, möchte ein Kaufinteressent respektive der jeweilige Nachfolger bestehende Pensionsrückstellungen aus dem Unternehmen herauslösen.

Bestehende Pensionsrückstellungen sorgen häufig für ein Scheitern der Verhandlungen

Diese Problematik rund um bestehende Pensionsrückstellungen führt letztendlich fast immer zu einem Scheitern der Nachfolgeregelung bzw. der Verkaufsverhandlungen. Kommt trotzdem ein Kauf bzw. eine Nachfolger-Übernahme zustande, kommt es stets zu einer erheblichen Kaufpreisminderung. Nach unserer jahrzehntelanger Erfahrung mit Nachfolgeverhandlungen können Sie davon ausgehen, dass der Kaufpreis in einem solchen Fall um mindestens das 2-fache der vorhandenen Pensionsrückstellungen steuerbilanztechnisch reduziert wird. Dies zeigt um so mehr die Dringlichkeit, sich mit dem Thema Pensionsrückstellungen im Vorfeld eines Unternehmensverkaufs eingehend zu beschäftigen.

„Es stellt ein großes Problem dar, dass Pensionsrückstellungen immer in einer zu geringen Höhe bilanziert werden. Dies liegt an den steuer- und handelsbilanziellenBerechnungsmethoden, die die Fälligkeit von Zahlungen bzw. Versorgungsleistungen nicht fassen können.Die Steuerbehörden gehen hinsichtlich der steuerlichen Rückstellung vom 13-fachen der Jahresaltersrente aus.Für das Unternehmen sieht dies in der Realitätjedoch ganz anders aus, da eine lebenslange Zahlungsverpflichtung besteht."

Johannes Müller, Geschäftsführer Johannes Müller Wirtschaftsberatung (BDU)

Profitieren Sie von einem individuellen Auslagerungskonzept

Als Spezialist für die Unternehmensnachfolge unterstützen wir Sie auch dabei, Pensionsrückstellungen steueroptimiert aufzulösen. Es besteht vom Gesetzgeber her die Möglichkeit, Pensionsverpflichtungen ganz einfach auf Pensionsfonds auszulagern. Ein entsprechender Pensionsfondsbeitrag kann dabei jederzeit als Betriebsausgabe im Unternehmen deklariert werden. Unter bestimmten Voraussetzungen kann diese Betriebsausgabe auf bis zu zehn Jahre verteilt werden. Eine steuerliche Belastung im Übertragungsmoment ist dabei nicht zu erwarten, da die Übertragung in den Pensionsfonds immer einer nachgelagerten Besteuerung unterliegt. Trotzdem ist dies nicht als Standardlösung zu interpretieren. Vielmehr kommt es immer darauf an, dass ein Auslagerungskonzept individuell gestaltet wird.

„Sie können bei Pensionsfonds zum Beispiel bestehende Rückdeckungsversicherungen in ein individuelles Auslagerungskonzept integrieren. Hier sind aber echte Spezialisten gefragt.Außerdem ist es machbar, Pensionsfondsbeiträgeratierlich seitens des Trägerunternehmens einzuzahlen. Zeitspannen von bis zu 15 Jahren sind hierbei keine Seltenheit."

Johannes Müller, Geschäftsführer Johannes Müller Wirtschaftsberatung (BDU)

After-Work-Informationsveranstaltung am

Dienstag, 22. Januar 2019, 17:00-20:00 Uhr

Hotel Waldesrand, Zum Forst 4, 32049 Herford

Veranstaltungsprogramm

|

17:00 Uhr Empfang mit Kaffee/Tee und Gebäck anschließend Vorträge: |

||||

|

Dr. Nils Wigginghaus

Rechtsanwalt und Notar |

|||

|

Ablauf einer typischen Unternehmenstransaktion Bei einer Unternehmensübertragung sind zahlreiche rechtliche Fragestellungen zu beantworten. Für jede Übergabe muss ein individueller Vertrag erarbeitet werden. Hierzu ist die Zusammenarbeit mit einem in Wirtschaftsfragen erfahrenen Anwalt unabdingbar. |

||||

|

|

Wilhelm Bollmann

Wirtschaftsprüfer, Steuerberater |

|||

|

Steuerliche Fragen in der Unternehmensnachfolge Der Klärung steuerlicher Fragen sollte grundsätzlich viel Aufmerksamkeit gewidmet werden. Es empfiehlt sich alle Fragestellungen im Detail mit einem erfahrenen Steuerfachmann zu erörtern. Allerdings sollte die Lösung der Unternehmensnachfolge nicht allein von steuerlichen Aspekten abhängig gemacht werden. Die Frage der Fortführung des Unternehmens sollte im Fokus stehen. |

||||

|

Johannes Müller

Inhaber |

|||

|

Unternehmenswertermittlung Der Unternehmenswert entspricht einem Geldwert, der auf der Basis unterschiedlicher Verfahren ermittelt werden kann. In der Regel hat der Verkäufer ganz andere Vorstellungen vom Wert seines Unternehmens als der Käufer. Die gängigsten Bewertungsverfahren werden zur Diskussion gestellt. |

||||

|

Abschließende Fragerunde mit allen Referenten

im Anschluss: Abend-Imbiss Möglichkeit für persönliche Gespräche |

||||

Wir würden uns sehr freuen, Sie bei unserer Informationsveranstaltung als Gast zu begrüßen. Verbinden Sie zwischen Arbeit und Feierabend aktuelle Informationen mit interessanten Gesprächen und erfahren Sie konkrete Maßnahmen und Schritte zur Umsetzung. Unsere Referenten stehen Ihnen darüber hinaus im Anschluss für ein persönliches Gespräch gerne zur Verfügung.

Anmeldebogen inkl. Anfahrt

(pdf-Anmeldung kann am Bildschirm nach Download ausgefüllt werden)

SPOT

Save the date

Seminar Finanzkommunikation

Erfolgreiche Gespräche mit Kapitalgebern

Referent: Johannes Müller

Donnerstag, 07. März 2019, 09:00 – 13:00 Uhr

IHK Hannover, Schiffgraben 49, 30175 Hannover

______________________________________________________

Workshop / Finanzkommunikation und Finanzierung

Finanzkommunikation im Zeitalter der Digitalisierung

Referent: Johannes Müller

Freitag, 05. April 2019, 09:00 – 17:00 Uhr, Bünde

Samstag, 06. April 2019, 09:00 – 14:00 Uhr, Bünde

Artikel im PDF Format: